7月15日国内和恒生生物科技指数PB分别为4.3和2.7X估值处于近五年的负标准差以下

核心要点:

生物技术的阶段性回调

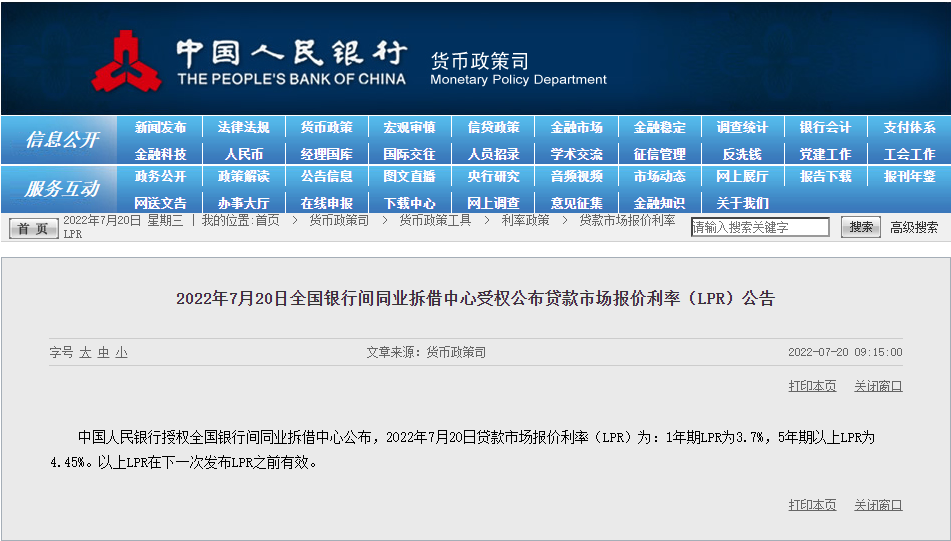

本周医药生物下跌4.1%,位列第一产业跌幅榜第13位,跑输万得全A1.06pct,为4月反弹以来周度最大跌幅第三产业中,13个子行业均出现下降,医院,医疗器械,线下药店,医药流通下降幅度在2%以内,疫苗,CXO,生物药品,医用耗材下降幅度超过5%伴随着生物科技的阶段性回调,恒生生物和a股生物分别下跌5.6%和4.8%,出现反弹启动以来首次超过5%的跌幅估值方面,7月15日国内和恒生生物科技指数PB分别为4.3和2.7X,估值处于近五年的负标准差以下恒生生物科技和国内生物科技的PB贴水与上周持平36%

2022H1性能快车

医药转型创新的边际变化是显著的:医药的转型是模仿和创新的结合,不断落地,专注于核心业务的竞争优势,海外业务占公司汇兑收益的份额相对较高第六批集中采购胰岛素产品价格下降开始在报告中体现终端价格下跌和原材料上涨叠加疫情,收入和利润没有达到预期其中,部分公司由于集中采购实施时间较短,以及商业客户的库存控制和调整,收入下降明显

盘内原料药和制剂肝素价格维持高位产业链布局一体化的龙头公司产品结构不断优化,实现了从原料药到高附加值制剂的转型,业务模式也拓展到CDMO业务高端制剂产品处于放量期,业绩辉煌牛磺酸,咖啡因等其他原料药价格上涨,带动相关公司业绩向好大宗原料药需求端复苏不及预期,价格回落同时,由于原材料成本上升,业绩下滑

2022新药谈判PD—1/PD—L1仍是最热门的地区,首个双抗体将是最大看点2022年下半年,共有31个获批新药有望首次通过谈判纳入医保目录从企业类别来看,头部公司产品线密集获批上市,恒瑞,百济神州,康方生物,济世药业两个产品符合谈判要求,其他企业均为一个产品从产品品种来看,PD—1/PD—L1仍然是最受欢迎的产品,有3个PD—1和2个PD—L1产品参与谈判此外,首个PD—1/CTLA—4双抗体产品将是最大的看点

资本提案

经过近期市场的反弹,反弹幅度TOP5分别是线下药店,生物制药,血液制品,恒生生物科技和医院,其中线下药店和生物制药的反弹幅度分别为49%和41%,其他三个子行业均超过30%自7月初退出以来,医院,线下药店,CXO退出率在5.1%以内,生物药品,医用耗材退出率超过8%从市场交易结果来看,本轮反弹行业中最强的交易线是以线下药店,医院,生物药为代表的疫情恢复和医疗消费线,第二条交易线是以生物技术,血液制品为代表的超卖线从医药制造产业链产业政策来看,第七轮带量采购近期已接近尾声,仿制药集采步伐从口服剂型向门槛更高的注射剂和缓释制剂推进竞争格局激烈的品种仍面临大幅降价,而竞争格局良好的高端剂型降价幅度相对温和,存量仿制药市场利润空间进一步压缩,存量市场加速出清在线支付博弈机制下的医保谈判能否持续支持产业创新转型存在分歧,2025年前将全面实施的DRG集团支付也存在分歧,成为创新药估值模型中最大的困扰因素之一最近几天,北京医保局出台的排除管理办法,从支付端全面支持新药新技术这一明确信号将极大改善市场在创新投资主要支付端的悲观预期下半年新药谈判是生物科技的重要催化事件建议关注新产品潜在进入医保目录带来的重投资机会

长期来看,在医药生物产业整体升级趋势下,我们跟踪医药制造产业链各环节相关产业的变化,建议关注三条投资主线:前沿技术创新,医药转型创新,底层技术创新。

1.前沿科技创新的主线:前沿技术平台的价值建议关注ADC,双抗体,mRNA三大技术平台公司的潜在投资机会

2.医药转型创新:看好股票业务市场份额提升,保障现金流业务持续稳定,以差异化竞争策略创新个股。

3.底层工艺创新主线:TO B末端隐形冠军,建议关注生物制药产业链上游高端分析仪器,试剂,耗材个股机会。

风险警告

1.创新药物临床研发和医疗采购政策低于预期。

2.国际化进程低于预期。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

最新内容